En aquesta publicació, abordem les recents modificacions en l’àmbit fiscal que afecten les compensacions per despeses de locomoció i fem un resum de les quantitats exceptuades de gravamen per despeses d’allotjament i manutenció.

La novetat normativa aprovada recentment suposa l’increment de l’import exempt a l’IRPF per despeses de locomoció, que ha augmentat de 0,19 a 0,26 euros per quilòmetre, segons l’establert per l’Ordre HFP/792/2023, de 12 de juliol, amb efectes a partir del 17 de juliol de 2023.

Aquesta actualització en la normativa resulta rellevant tant per als empleats que incorren en aquestes despeses com per a les empreses que les proporcionen.

Us presentem un resum de com queda la situació en referència a totes les dietes per despeses de locomoció, manutenció i estada:

- Assignacions per despeses de locomoció

Les quantitats destinades a compensar les despeses de viatge que s’originin fora del lloc habitual de treball, com fàbriques, tallers o oficines, no estaran sotmeses a gravàmens, sempre i quan es compleixin els següents requisits i imports màxims:

a) Si l’empleat opta per utilitzar transport públic, l’empresa reemborsarà l’import específic de la despesa realitzada, sempre que es presenti la deguda justificació mitjançant una factura o document equivalent, com un bitllet d’avió o de tren.

b) En cas d’utilitzar mitjans de transport privat, la quantitat a rebre es calcularà multiplicant 0,26 euros pel nombre de quilòmetres recorreguts, sempre que es justifiqui adequadament el desplaçament. A més, es podran incloure les despeses de peatge i aparcament que siguin reemborsades per l’empresa i que comptin amb la deguda justificació.

La novetat, tal com hem explicat, és que a partir del 17 de juliol de 2023, la quantitat exempta per a aquestes despeses s’ha incrementat de 0,19 euros a 0,26 euros per cada quilòmetre recorregut per aquells empleats o treballadors que no utilitzin transport públic. Aquesta mesura també s’aplica als contribuents que obtinguin rendiments del treball derivats de relacions laborals especials de caràcter dependent, sempre i quan no utilitzin transport públic i les despeses no siguin reemborsades específicament per les empreses per a les quals treballen.

- Dietes de manutenció i estada

Queden exemptes de tributació, així com del sistema de retencions, les sumes que l’empresa destini per compensar als treballadors de les despeses normals de manutenció i estada en restaurants, hotels i altres establiments d’hostaleria, sota les següents condicions:

1) Les despeses de manutenció i estada s’han de fer en un municipi diferent d’aquell on està situat el centre de treball habitual assignat a l’empleat, així com del que constitueix la residència del treballador.

2) Els desplaçaments i estades dels treballadors en un mateix municipi (diferent del de treball i residència habitual) no poden estendre’s més de nou mesos de manera contínua, sense que es consideri interrompuda la permanència esmentada per absències temporals per vacances, malaltia o altres circumstàncies que no impliquen canvi de destinació.

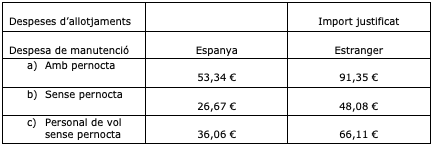

3) Les quantitats màximes diàries no subjectes a gravamen són les que es recullen al quadre següent. Tot i que aquestes quantitats representin el límit màxim, és possible que no cobreixin les despeses reals en què incorre el treballador. No obstant això, això no autoritza a realitzar deduccions addicionals a l’IRPF per la diferència. Tampoc és possible efectuar cap deducció, encara que la quantitat amb què l’empresa compensa al treballador sigui inferior a aquestes quantitats màximes.

QUANTITATS DIÀRIES EXCEPTUADES DE GRAVAMEN PER ALLLOTJAMENT I MANUTENCIÓ

Des d’addwill estarem encantats de atendre-us davant qualsevol dubte o qüestió que us sorgeixi al respecte, o si desitgeu ampliar la informació o necessiteu assessorament sobre aquest tema per part dels nostres experts del departament fiscal.

Podeu contactar amb nosaltres a través del telèfon + 34 934 875 200 o del correu electrònic info@addwill.eu.